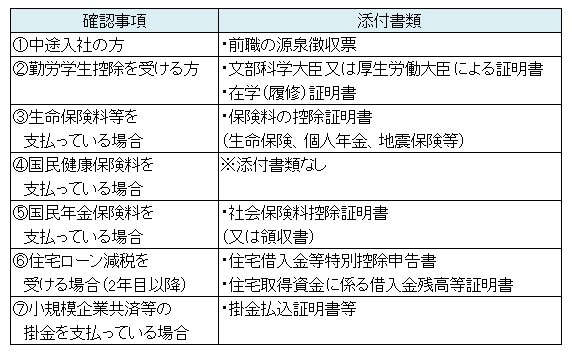

年末調整において、各申告書に添付する主な書類を掲載しています。

ご自分に当てはまるものをご確認下さい。

もし失くした場合は、発行元へ再発行の依頼をすることになります。

なお各申告書への添付方法(のり付け、ホッチキス留め、クリップ留め等)は、ご自分の会社等の指示に従って下さい。

年末調整に関するページ

当サイトは年末調整について、

年末調整の概要

年末調整の添付書類

扶養控除等申告書

基礎控除申告書等

保険料控除申告書

の5つのページで説明しています。

なお国税庁の電話相談センターでは、無料かつ匿名で国税や年末調整に関する質問ができます。

主な添付書類一覧

※この他国外の扶養親族がいる場合に、親族関係書類、送金関係書類などが必要となります。

(下記参照)

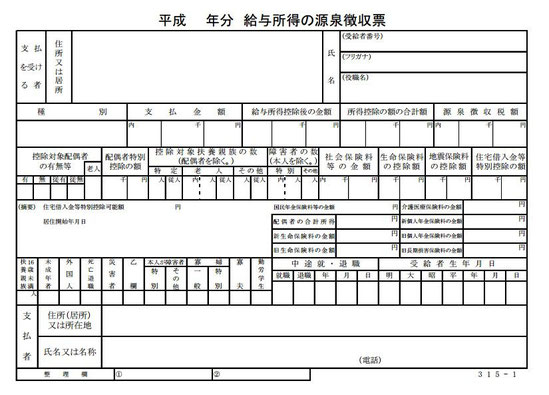

① 中途入社の方

前職の源泉徴収票

ポイント

◇本来であれば退職後に源泉徴収票が交付されることになっていますが、受け取っていない場合は前の勤務先に連絡し、源泉徴収票の交付を受けて下さい。

② 学生の方(勤労学生控除を受ける場合)

文部科学大臣又は厚生労働大臣による証明書

在学(履修)証明書

ポイント

◇勤労学生控除は学生であっても誰でも受けられるわけではありません。

◇要件については扶養控除等申告書のページ「C欄 勤労学生」をご参照下さい。

◇高校や大学へ通っている方は証明書は不要です。

◇高校や大学以外の専門学校や専修学校へ通っている方は、学校が国に認められた履修課程を設置していることについての証明書と、自分がその課程を履修していることの証明書の2枚が必要です。

◇実務上は学校の事務局の窓口で、勤労学生控除を受けるので証明書が必要という旨を伝えれば必要な各証明書を発行してもらえます。(有料の場合が多いようです。)

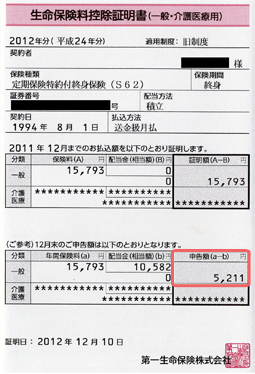

③ 生命保険料等を支払っている場合

保険料の控除証明書

(第一生命Webサイトより)

ポイント

◇10月下旬頃に各保険会社から送られてきます。(生命保険、個人年金、地震保険等)

④ 国民健康保険料を支払っている場合

※介護保険料、後期高齢者医療保険料を含む。

※添付書類なし

ポイント

◇生計を一にする親族の保険料を自分が支払った場合でも控除を受けられます。

◇年金から引かれている後期高齢者医療保険料などは、その年金受給者が支払った保険料となります。

よって控除を受けるためには、引落し先を自分(控除を受ける人)の口座に変更する必要があります。

◇添付書類がないので保険料控除申告書に記載するだけです。

◇給与から引かれている健康保険は、証明書も保険料控除等申告書への記載も必要ありません。

(会社等が処理をします。自分では何もしません。)

◇1月の下旬頃に市区町村から送られてくる納付済保険料のお知らせ(又は証明書)は年末調整では使用しません。

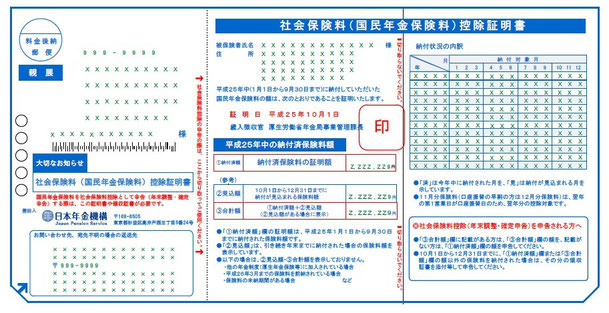

⑤ 国民年金保険料を支払っている場合

社会保険料控除証明書

(日本年金機構Webサイトより)

ポイント

◇生計を一にする親族の保険料を自分が支払った場合でも控除を受けられます。

◇11月上旬頃に日本年金機構から送られてきます。

◇国民年金保険料を支払った際に、金融機関やコンビニで収受印を押してもらった領収書でも証明書として使用できます。

◇過去の分の国民年金保険料であっても、今年に支払っている場合は今年の年末調整で控除を受けられます。

◇給与から引かれている厚生年金は、証明書も保険料控除等申告書への記載も必要ありません。

(会社等が処理をします。自分では何もしません。)

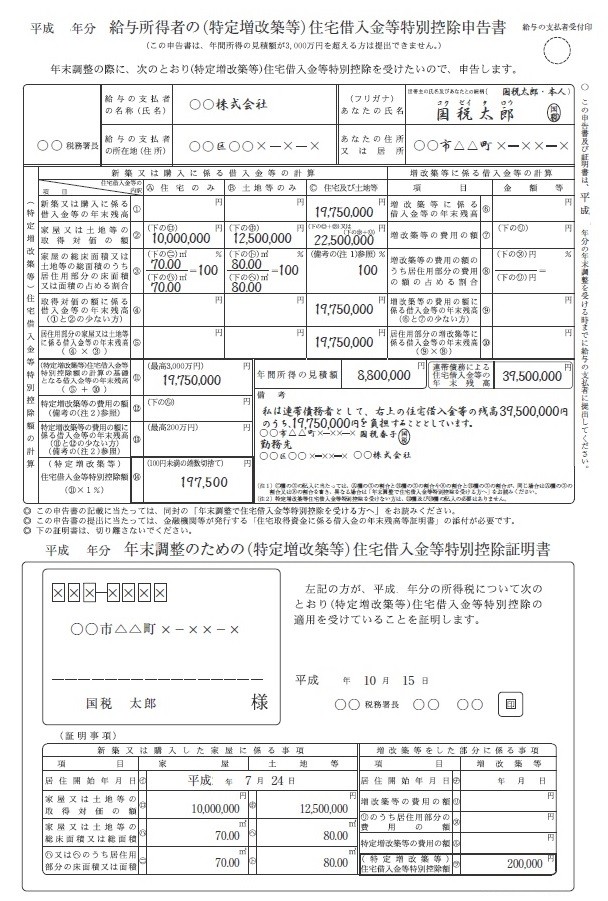

⑥ 住宅ローン減税を、2年目以降に受ける場合

住宅借入金等特別控除申告書

(国税庁作成「年末調整のしかた」より)

ポイント

◇住宅ローン減税は、控除を受ける初年度は税務署に対して自分で確定申告をする必要があります。

◇2年目以降は税務署より住宅借入金等特別控除申告書が送られてきます。※住宅借入金等特別控除の控除証明書と控除申告書は一体となっています。

◇もし紛失しても再交付を受けられますが、毎年使うので失くさないようにご注意下さい。

◇またこの申告書は自分で記入することになります。

◇連帯債務者がいる場合は、記載例のように負担金額等を記載して下さい。

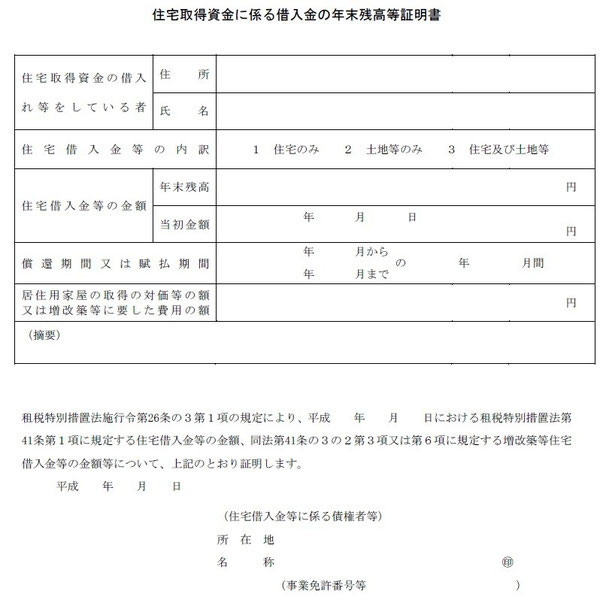

住宅取得資金に係る借入金の年末残高等証明書

(国税庁作成様式)

ポイント

◇10月の下旬頃に金融機関から送られてきます。

⑦ 小規模企業共済等の掛金を支払っている場合

掛金払込証明書等

(独立行政法人中小企業基盤整備機構Webサイトより)

ポイント

◇11月頃に中小企業基盤整備機構から送られてきます。

国外の扶養親族がいる場合(配偶者も含む)

国外に扶養親族がいる場合の取り扱いについてはこちらのブログ記事をご参照ください。