タイトルは保険の節税となっていますが、保険は単純に節税できればそれでいいとは言えません。

難しいテーマですが、できるだけ全体像を把握できるように解説していきます。

なおここでは従業員数が10人前後までの中小企業の社長さんの立場で考えています。

また、実は保険などでリスクに対する対策をとり、不安がなくなってくると以前ほどは節税が気にならなくなってきます。

生活と将来への不安がなくなれば、あとは本業に専念できるからでしょう。

精神的な余裕のためにも、リスク対策は必須かもしれません。

以後の解説は弊所独自の見解であるため、あくまでも参考として下さい。

基本は貯金

保険(共済)に加入する前に考えるべきことがあります。

まずは貯金で何とかできないか、ということです。

次に公的保険(公的年金保険、公的健康保険等)について基礎知識を持った方がいいと思います。

そして国営的な制度を検討します。

例えば小規模企業共済、経営セーフティ共済、確定拠出年金制度などです。

以上のことを検討して、最後に民間保険で足りない部分を補うようにすることが保険を上手く利用するポイントです。

勉強が必要

保険は金融商品です。

仕組みが分かりにくくなっています。

しかも場合によってはマイホームに次ぐ大きな買い物になることもあります。

だからしっかりと自分で勉強した方が後悔せずに済みます。

そもそも保険会社や保険を売る人は、ノルマやキャンペーンなどに縛られています。

冷静に客観性を保てるかどうかは個人差が激しいかもしれません。

本当に必要な保険を提案することよりも、どうしてもコミッションが高い目先の契約が気になってしまうことも多いでしょう。

よって結局は自分を守れるのは自分しかいないのです。

面倒ですが、今の時代は各保険会社のホームページでも解説があるので、自分で調べてみることをお勧めします。

できれば本を買ったりして、保険に批判的なものも読んだ上で総合的に判断できればベストです。

また契約は必ず説明を受けた後、時間をおいて冷静になって決めるべきです。

もし契約を急がされる場合は、そのような方とはお付き合いしないことが賢明です。

さらに保険会社の倒産リスクについても考慮する必要があります。

リクスの全体像

僭越ながら保険について述べさせていただきましたが、節税ができればそれでいい、と考えるのは本末転倒になる可能性もあります。

本当に必要な保障を検討して、その上で節税効果を考えるべきです。

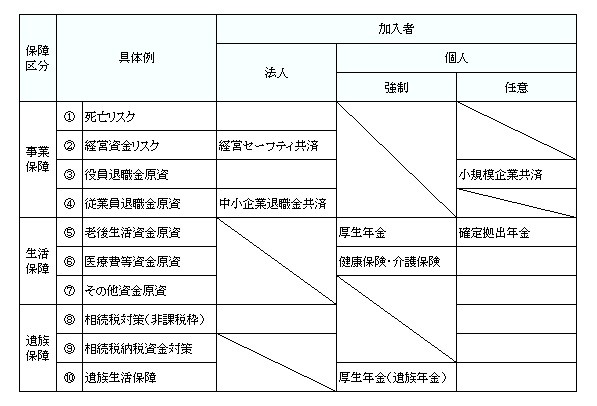

そこでどのような状況でリクスを考えることが必要なのか、以下に加入を検討すべき保険の全体像を示しました。

これは一つの例ですが、とにかく一つの保険にこだわるのではなく大きい視野でバランス考えることが大切です。

※個人とは社長を、法人とはその社長が経営している会社を指します。

この表では強制加入ではない保険(共済等)についても掲載していますが、これら(経営セーフティ共済等)は政府が出資している法人が運営していたり、税制で優遇されている制度を取り上げています。

まずは貯金と、この表にある制度を基本に考えて、不足している部分を民間の保険で補うことが最も適切な選択になると思います。

以下にリスク別対策の解説をしていきますが、もちろん他にも方法は考えられるのであくまでも参考程度にして下さい。

①死亡リクス

<概要>

予期しない時に社長が事故などで倒れてしまったら、会社が混乱してしまうことは必至です。

その時には対外的な不安もありますが、やはり大黒柱が不在となっては金銭的にも困難となる事態も想定されます。

そこで会社を受取人として社長に保険を掛けることも考えられます。

<保険の例>

・定期保険(掛け捨て)

・長期平準定期保険

・逓増定期保険

<メリット>

・定期保険:安めの保険料である程度の保障が得られる。

・長期平準定期保険:解約返戻率が100%前後まで上昇する。

・逓増定期保険:短期間で長期平準定期保険に類似した効果が得られる。

・長期平準定期・逓増定期保険:保険解約返戻金を退職金などの一時的な支出に充てられる。

<デメリット>

・定期保険:全額が掛け捨てになってしまう。

・長期平準定期保険:解約返戻率がピークの時に解約等をしないと掛け金が無駄になる。

・逓増定期保険:保険料が高めなので資金繰りに影響が出る。

<税務上の取扱い>

・定期保険:全額損金算入。

・長期平準定期保険:保険期間の前半60%は半分が損金算入、残りは後半で損金算入。

・逓増定期保険:長期平準定期保険に準ずる。(損金算入割合が半分でない場合もある)

・保険金の受取り時は全額益金算入。

②経営資金リスク

<概要>

経営をしていると何があるか分かりません。

思わぬ出費などで資金的に苦しくなることもあります。

そこで基本中の基本ですが、まずは定期預金などでお金を貯めておく必要があります。

ただしその他にも心配であれば対策をとっておくことも考えられます。

<保険の例(共済)>

・経営セーフティ共済(中小企業倒産防止共済)

<メリット>

・政府系の法人が運営している。

・取引先の倒産等により売掛金が回収不能になると、掛金の10倍まで借入れができる。

・掛金の70~95%の範囲で借入れができる。

・40ヶ月以上納付して解約すれば掛金が全額戻ってくる。(解約手当金)

・解約手当金を退職金などの一時的な支出に充てられる。

・一定額の掛金を支払えば掛止めができる。

・最大800万円まで積立てられる。

・掛金は月5千円から20万円まで選択できる。(5千円単位)

・積立完了後もそのまま共済の効果は継続する。(借入れができる・いつでも解約できる)

・解約した後でも再度加入できる。

・全国の金融機関等で手続きができる。

・個人事業から法人成りをしても引き継げる。

<デメリット>

・規模の大きい法人は加入できない。

・掛金の減額は一定の理由が必要。

・加入後40ヶ月未満で解約すると解約手当金が元本割れをする。

<税務上の取扱い>

・支出額が全額損金算入。

・保険金の受取り時は全額益金算入。ただしこの時に退職金に充てれば法人、個人共に節税効果がある。

③役員退職金原資

<概要>

役員の退職金を一度に支出することは金銭的にかなりの負担になります。

そこで常に一定の金額を積み立てておくことが一般的です。

<保険の例(共済)>

・小規模企業共済

<メリット>

・政府系の法人が運営している。

・掛金は月千円から7万円まで選択できる。(500円単位)

・退職金としても、公的年金としても、その併用でも受け取れる。

※年金としての受取は10年か15年の分割支給(年4回の支給)

・受取る共済金には運用益も加算される。

・受取りは本人へ直接支払われるので手間がかからない。

・掛金の範囲で事業資金の借入れができる。

・1年分の前納ができ、全額所得控除の対象となる。

・掛金の総額に限度がない。

・全国の金融機関等で手続きができる。

・個人事業から法人成りをしても引き継げる。

・加入中に要件(従業員数の限度)からはずれても引き続き加入していられる。

<デメリット>

・法人ではなく個人で加入する必要がある。

・法人の従業員数によっては加入できない。

・掛金の減額は一定の理由が必要。

・解約した場合の解約手当金は一時所得となり課税される可能性がある。

・加入後20年未満で中途解約した場合の解約手当金は元本割れしてしまう。

(ただし解約せずに掛金を最低額の千円に抑えればそれほど負担はない)

<税務上の取扱い>

・全額が小規模企業共済掛金等として所得控除の対象となる。

・共済金の受取りは退職金か公的年金の扱いとなる。

④従業員退職金原資

<概要>

従業員の退職金制度は、人材の定着を図る場合や内部の制度を充実させたいときに検討すべき事項です。

これも一度に支出することは金銭的に負担になるため、一定の積立てがあれば安心です。

<保険の例(共済)>

中小企業退職金共済

※この他に養老保険なども考えられます。

<メリット>

・政府系の法人が運営している。

・掛金は5千円から3万円まで選択できる。

・一部国からの掛金の助成がある。(従業員が同居の親族のみは不可)

・退職金としても、公的年金としても、その併用でも受け取れる。

・受取る共済金には運用益も加算される。

・受取りは本人へ直接支払われるので手間がかからない。

・掛金の総額に限度がない。

・全国の金融機関等で手続きができる。

・個人事業から法人成りをしても引き継げる。(勤務期間の通算)

<デメリット>

・正社員等は全員加入が原則。

・規模の大きい法人は加入できない。

・加入中に要件(従業員数の限度等)からはずれると契約が解除される。

・掛金の減額は一定の理由と本人の同意が必要。

・解約した場合の解約手当金は一時所得となり課税される可能性がある。

<税務上の取扱い>

・支出額が全額損金算入。

・共済金の受取りは退職金か公的年金の扱いとなる。

⑤老後生活資金原資

<概要>

老後のための資金は、まずは公的年金と貯金が基本です。

また上記③で紹介した小規模企業共済も、公的年金として受け取れるので公的年金の上乗せとして考えることも非常に有効です。

しかし小規模企業共済の毎月支払う掛金には限度額があるので、さらに掛金を増やしたい場合は確定拠出年金も節税になり、同様の効果があるので一考の余地はあります。

(ただし確定拠出年金はよく調べることが必要)

以上のようなことを考えて、それでも不安であれば民間の個人年金を検討することになりますが、ここでは終身保険を年金のように扱う方法を例として触れておきます。

<保険の例>

・低解約返戻金型の積立利率変動型終身保険

※利率変動型積立終身保険という保険もあり名前が似てますが、別の内容の保険になるのでご注意下さい

<メリット>

・低解約返戻金型は保険料が安くなる。

・終身の死亡保障がある。

・一定利率による運用が保障されている。

・運用の結果によっては解約返戻金や死亡保険金が増えていく。

・例えば65才で払込みが完了し、当分は退職金や公的年金で生活して、

その間は一切手を付けずに運用していき、70才後半ぐらいでそろそろ貯金が減ってきたら複数年で一部解約をしていく方法もある。

(年金受取りに変更してしまうと死亡保障がなくなるので一部解約にする)

→つまり利率が高い定期預金のような使い方ができる。

<デメリット>

・払込み完了前に途中で解約してしまうと大きく元本割れをする

<税務上の取扱い>

・支払った保険料は生命保険料控除の対象となる(限度額あり)

※個人年金としての生命保険料控除はできない。

・解約返戻金は利益(受取保険金ー支払った保険金)の部分が一時所得の金額となる。

そして50万円の特別控除額を引いて、1/2にした金額が課税の対象となる。

⑥医療費等資金原資

<概要>

もしケガや病気で入院した場合は、多額の医療費がかかる可能性があります。

しかし健康保険には高額療養費の制度があるため、例えば月額およそ8万円以上は、保険が適用される医療費であれば支払う必要がありません。(その他8万円ではないケースもあります。)

そして現役を引退して国民健康保険に加入してもこの制度は存在し、例えば住民税が非課税であれば月額およそ2万5千円までの負担で済みます。(8千円になる場合など複数のケースがあります。)

また傷病手当金という制度もあり、協会けんぽの健康保険であれば、ケガや病気で3日連続で欠勤すると4日目分から給与のおよそ2/3に相当する手当金が支給されます。

この手当金は給与の支給が止まれば最大で1年半に渡って支給を受けられます。(もちろん欠勤が続いた場合)

ただし給与をいつも通り支給されている場合は受けられないので、特に家族経営をされている場合は注意が必要です。

よって民間の医療保険は現役時よりも引退後のために加入しておく方が効果的だと考えられます。

なので更新型のような今の保障を意識した支払い方は本当に意味があるのか、検討してみる価値がありそうです。

なお他にもがん保険、介護保険も考えられますが、まずは貯金を基本に考えることと自分で勉強してみることが大切ですし、そもそも必要がないという判断があってもいいと思います。

<保険の例>

・終身型医療保険(有期払い)

<メリット>

・保障が終身受けられる。

・保険料の支払いが契約した期間で終わる。(終身払い続ける必要がない)

<デメリット>

・保険料が高い。

・医療費については将来の予想ができないので保険の選択が難しい。

<税務上の取扱い>

・支払った保険料は生命保険料控除の対象となる。(限度額あり)

・受け取った保険金は非課税、ただし医療費控除の医療費からは除く必要あり。

⑦その他資金原資

生活に必要となる保険は、その他に自動車保険、損害保険、学資保険などがありますが、他の保険とのバランスを考える性質のものではなく個別に判断すべきものであるため、ここでは解説を省きます。

⑧相続税対策(非課税枠)

<概要>

相続税には課税されない死亡保険金等と死亡退職金等の非課税枠があります。

それぞれ500万円×法定相続人の数となります。

例えば相続人が妻と一人の子であれば1,000万円です。

死亡退職金等については①~③がその対策にもなっているので、ここでは死亡保険金を前提に考えてみます。

<保険の例>

・低解約返戻金型の終身保険(有期払込み)

<メリット>

・通常の終身保険よりも掛金が安い。

<デメリット>

・払込み完了前に途中で解約してしまうと大きく元本割れをする。

<税務上の取扱い>

・支払った保険料は生命保険料控除の対象となる。(限度額あり)

・非課税枠までは相続税が課税されない。

⑨相続税納税資金対策

<概要>

ここでの話しは残された遺族の方が支払う相続税の資金のことです。

相続税の対策をとっても相続税が出てしまうことが予想される場合、又は他の相続人への代償金を支払うことが予想される場合に、ある程度のまとまった資金を用意しておく必要があります。

そこで相続人となる予定の方(子ども等)が親に保険をかけ、受取人を自分にしておきます。

これでいつ相続がおきても、まとまった資金の都合がつきます。

そしてその保険料については毎年贈与をして、そのお金で支払ってもらいます。

贈与税は年間で110万円までは課税されませんので、それを利用すれば無税で資金が移動できます。

なおこの方法は、贈与者が直接保険会社に保険料を支払うのではなく、必ず贈与をしてそれから贈与された方が保険会社へ保険料を支払うようにします。

※連年贈与が定期金と認定されないよう気をつける必要があります。(国税庁事務連絡昭和58年9月等)

<保険の例>

上記⑧と同じ保険など

<メリット>

・子に現金を贈与しても、他の用途に使われる心配がない。

・相続時に、相続財産とは別にある程度のまとまった資金を用意できる。

・相続財産が減るので相続税対策にもなる。

<デメリット>

・特定の方への贈与は、相続時にもめる原因になる。

・相続前3年分の贈与は、贈与とはならずに相続税の扱いとなる。

<税務上の取扱い>

・支払った保険料は生命保険料控除の対象となる。(限度額あり)

・受け取った死亡保険金は利益(受取保険金ー支払った保険金)の部分が一時所得の金額となる。

そして50万円の特別控除額を引いて、1/2にした金額が所得税の課税の対象となる。

⑩遺族生活保障

<概要>

子どもの年齢が低い時に、もしものことを想定して保険に加入される方は多くいらっしゃいます。

そのような場合には遺族に対して遺族年金の支払いがありますが、それだけでは不安であれば民間の保険に入ることも有効な対策です。

<保険の例>

収入保障保険

<メリット>

・掛金が安い。

・一定期間(契約期間)、毎月保険金が受け取れる。

<デメリット>

・掛け捨てなので貯蓄性がない。

<税務上の取扱い>

・支払った保険料は生命保険料控除の対象となる。(限度額あり)

・相続時には支給総額等を基に一定の計算をした評価額が課税の対象となる。

※遺族年金についての詳細は行政機関等にお問い合わせ下さい。

生命保険料控除(所得税・住民税)

Ⅰ 2012年1月1日以後の契約による生命保険料控除の最高限度額は次の通りです。(新制度)

①一般生命保険料・・・4万円(住民税は2.8万円)

②個人年金保険料・・・4万円(住民税は2.8万円)

③介護医療保険料・・・4万円(住民税は2.8万円)

④ 合 計 ・・・12万円(住民税は7万円)

※住民税は各限度額を合計すれば8.4万円ですが、トータルでの限度額は7万円です。

Ⅱ 2011年12月31日以前の契約による生命保険料控除の最高限度額は次の通りです。(旧制度)

①一般生命保険料・・・5万円(住民税は3.5万円)

②個人年金保険料・・・5万円(住民税は3.5万円)

③ 合 計 ・・・10万円(住民税は7万円)

Ⅲ 補足

①新制度と旧制度の両方に該当する場合の合計限度額は12万円です。(住民税は7万円)

②上記の限度額は最高限度額であり、保険料の支払いが少ない場合には限度額が下がります。