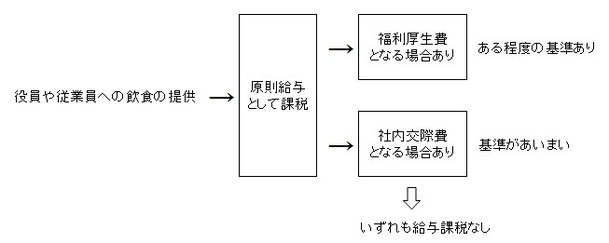

役員や従業員が飲食を提供された場合は、現物給与として受け取った者が給与の課税をされる可能性があります。

しかし税務上の基準を満たせば給与とはされず、福利厚生費等として経費に算入されるので節税にもなります。

個人事業主と役員

これより以下に書いてあることは、役員(取締役等)や従業員に対する課税関係です。

よって自分自身が給与を支払う立場にある個人事業主の方には当てはまりません。

しかし例えば従業員と一緒に福利厚生費となる忘年会などをした場合は、管理的な意味も含め、その金額は個人事業主の分を特に区分せずに必要経費となります。

ただし例えば福利厚生費となる残業食事代は、完全に個人分として独立して区分できる経費なので、個人事業主の分は認められません。

また役員の場合は株主から経営を委任され報酬を受け取る立場にあり、その報酬は所得税法上は給与扱いとなっており、給与をもらう立場にあります。

なので役員も従業員も同じような取扱いとなります。

ただ役員の場合は特別な扱いとなる場合もあるので、必要な都度ご説明します。

従業員が身内だけの場合

個人事業であっても法人であっても従業員が親族等の身内だけの場合は、これより以下に書いてある取扱いは場合によっては個人的な支出であると疑われる可能性もあります。

例えば身内だけの忘年会は、プライベートなのか社内行事なのか区分が難しいのです。

直接的に認めないという規定はありませんが、プライベートとは違うことを明確に説明できなければ不利になると思われます。

飲食代の節税

基本的な考え方として、役員や従業員が事業者(会社等)から受け取る利益(経済的利益)は給与となります。

よって飲食の提供も給与として課税されることになります。

ただし通達などで認められているものは福利厚生費などとして給与課税されません。

(通達は法律ではありませんが、通達に従う前提で説明しています。)

そしてここが非常に微妙なところですが、福利厚生費とならなくても、業務に関連のある支出であり、給与として課税するほどのものでなければ、交際費の扱いになります。

ちなみに交際費は内部の人(役員や従業員)を接待したり慰労する場合も含まれます。

一般的に社内交際費などと言われます。

そこが問題なのですが、福利厚生費はある程度の基準があるのでそれに合わせればいいのですが、飲食の提供が給与となるか社内交際費となるかの基準はあいまいなのです。

※個人事業の場合は、福利厚生費とか交際費という厳密な区分ではなく、事業に関連があるかどうかで必要経費となるのかを判断します。

※会議費となる場合もあります。後述します。

※会議費となる場合もあります。後述します。

役員への給与課税

役員への飲食代が給与となればその金額は損金(経費)とはならず、本人も給与課税されてしまい、かなりの不利な取扱いとなります。

※役員の給与が損金として認められるには原則として毎月一定額を支給する場合に限ります。

賞与は事前の届出が必要なので、簡単には損金になりません。

交際費の限度額

そもそも交際費は経費になるのかという説明をしておきますが、個人事業であれば必要経費として認められます。

特に制限はありません。

法人の場合は資本金1億円以下の中小企業であれば、800万円まで、又は社外飲食費の50%が損金(経費)に算入されます。

よって中小企業等は、給与課税を避けるのであれば、まずは福利厚生費にできないかを考え、次に交際費として処理できるようにすればいいことになります。

| 事業の規模 | 交際費の限度額 | 取扱い |

| 大企業(資本金1億超) | 社外飲食費の50% | 損金(経費)にならない |

| 中小企業(資本金1億以下) | 800万円又は社外飲食費の50% | 損金算入される |

| 個人事業 | 限度なし | 全額必要経費になる |

※社外飲食費については、1人当たり5,000円以下のものを除く特例がある。

福利厚生費としての飲食代

役員や従業員への飲食代が福利厚生費と認められれば何も課税の問題はありません。

そこでここからはその福利厚生費としての基準を説明していきます。

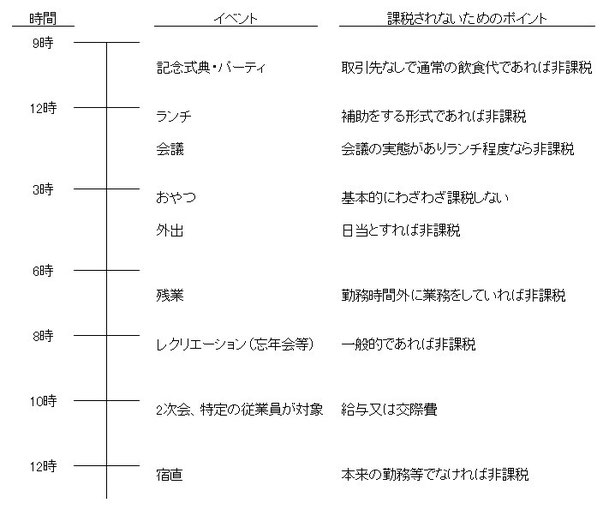

飲食代を支給する可能性があるイベントとそのポイントを時間帯別にまとめると次の通りとなります。

なお個人事業でも法人とほぼ同じ取扱いになります。

以後の説明にも「一般的」や「通常」などの表現がありますが、細かいところまで決められていないのでこのようなあいまいな言い方しかできません。

どこまでが一般的かは正直判断が難しいです。

景気などの経済的な背景も含め、その都度考えることになります。

また福利厚生ということは全社員を対象とすることが前提なので、例えば役員だけが何らかの利益を受けるといったやり方は給与となる可能性が高いです。

記念式典・パーティ

創業◯年記念式典(あるいはパーティ)、新社屋落成式などの行事は一般的に行われていますが、この場合の飲食代は取引先がいるかどうかで、その処理が変わってきます。

役員や従業員だけの内部で行い、一律に供与される通常の飲食代であれば福利厚生費とされます。

しかし取引先がいればその飲食代は従業員分も含めて全て交際費となってしまいます。

ちなみにその他の式典等の費用の扱いは次の通りです。

※概要です。

|

費用等

|

取引先なし | 取引先あり | |

| 従業員 | 従業員 | 取引先等 | |

| 会場費用等 | 飲食代が通常程度 なら福利厚生費等 |

交際費 |

|

| 交通費 | |||

| 祭事(神事)費用 | 雑費等 | ||

| 飲食代 | 通常程度なら福利厚生費 | 交際費 | |

| 記念品代 | 処分見込価額1万円以下なら 福利厚生費(注) |

交際費(送料含む) |

|

| お土産代 |

通常は発生しない |

||

|

頂いたご祝儀等 |

収入計上 (会費制でも会社が費用の 大部分を負担する場合は 交際費から控除できない) |

||

(注)

①記念品にふさわしいもので、金券商品券等は給与

②創立記念品等は5年以上の期間ごとに支給されるものでなければ給与

③建設業者等が請負工事の完成等の際に支給するものは給与

ランチ等の食事代

ランチ等勤務時間中の食事代は、事業者が補助をする形であれば一定額までは給与とはなりません。

ただ大前提として、事業者が直接食事代を支払う必要があります。

本人に千円札を渡して「好きに使っていい」とか「食事手当」などの名目で給与と一緒に支給する場合は単なる給与となってしまいます。

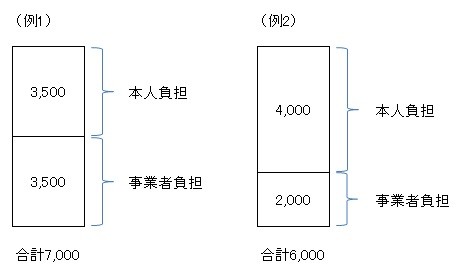

本来個人が負担すべき食事代を支給する場合は、次の2つの要件を満たせば給与として課税されません。

なお金額は消費税抜きで表示しています。

(1)本人が半額以上を負担すること

(2)事業者の負担が一人につき月額3500円以下であること

ちょっと分かりにくいのですが、課税されない金額を考えてみます。

①まず食事代が月額7,000円までの場合は、本人が半分以上負担することだけを考えます。

結論としては、本人が半分以上を負担することを先に考えます。

(もちろん60%でも70%でも80%でも可)

次に残りは事業者が負担する、となります。

②そして食事代が月額7,000円を超える場合は、事業者の負担を3,500円までにすることだけを考えます。

結論としては、事業者が3,500円まで負担することを先に考えます。

(もちろん3,000円でも2,500円でも2,000円でも可)

次に残りは本人が負担する、となります。

本人負担

食事代を本人が負担する、とは給与から天引き徴収する方法でもかまいません。

ただし勝手に引くことはできないので、労使協定を締結する必要があります。

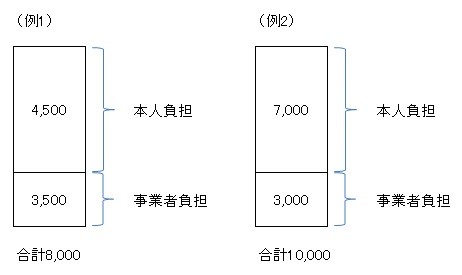

課税される場合

給与課税されてもいいので、上記の要件を満たさずに食事代を支給したとします。

この要件を満たさなくなった場合は、3,500円などの基準は関係なくなり、事業者が負担した金額が全額給与扱いとなります。

価額

食事代といっても、外で買ってきた場合はその金額で判断すればいいので問題ありませんが、飲食店などは自社で調理をする場合もあります。

この場合は食材費や調味料など、直接かかった費用で計算します。

会議、打ち合わせ等

会議や打ち合わせの際に飲食を兼ねることもありますが、この場合の飲食代は会議費となります。

その会議等は外部の取引先がいる場合でも、内部の会議等でもかまいませんが、本当に会議等であったのかその実態を記録しておくことが必要です。

場所や時間も判断材料になるので注意が必要です。

またその飲食代も常識的で妥当な金額でなければなりません。

一般的にはランチや軽食程度のものが想定されます。

お茶菓子(おやつ等)

休憩時に従業員が飲食するお茶菓子は、福利厚生費として経費になるので問題ありません。

来客時にお客様へ提供するお茶菓子は、休憩用のものを使用すればかなりの少額でしょうから特に区分する必要はありません。

ただしその来客のために特別に用意した場合は、打ち合わせや商談で使用すれば会議費となり、接待やおもてなしが目的の場合は交際費となります。

またお酒や豪華な飲食を提供したり、お土産として渡す場合も交際費になります。

外出時

外回りなど外出時の食事代は、上記のランチ等の扱いと同じになります。

しかし日当(旅費等)として現金を支給すれば全額が経費となり、給与課税されません。

なお日当の支給には内部の基準が必要なため、独自の規程を整備する必要があります。

日当については節税(福利厚生費等) でも解説しています。

残業、宿日直

残業、宿直、日直(休日労働も含む。)の場合に、夕食や朝食として支給する食事代は全額が給与課税されません。

これは通常の勤務時間外である必要があるので、例えば宿日直を通常の勤務として雇用された従業員の場合は適用がありません。

ただし課税されないといっても常識の範囲を超えている場合は問題があります。

例えば出前やお弁当を買ってきて、残業をしている従業員に支給するという方法などが常識的な範囲です。

食事の支給は業務終了後でもかまいませんが、居酒屋に行って飲食をした場合などは、給与又は交際費となる可能性が高いです。

この場合の残業とは、労働基準法による制限(8時間等)ではなく、その事業所の勤務時間を超えるかどうかで判断します。

もちろん出勤簿など証拠となる資料も必要となります。

また役員や役職がある方には残業という概念がありませんが、通常の勤務時間外であれば適用があります。

宿直・日直

宿直・日直の食事代は少しややこしいので補足が必要です。

まず宿直・日直とは一般的には留守番のような業務で、深夜や休日などに緊急電話の受理や来客の対応、巡回視察などを行います。

このような宿直・日直を命じる場合は、あらかじめ労働基準監督署の許可をとっておけば、労働基準法の適用が緩くなり時間外労働などに該当しません。

許可がない場合は、原則通り時間外労働や休日労働となります。

またその宿直料や日直料は、普通の給与に相当しますが、原則として1回につき4,000円までが所得税・住民税が非課税となっています。

1回とは通常の宿直・日直の勤務時間をいい、宿直と日直が連続する場合でもそれぞれを1回づつとしてカウントします。

宿直・日直2

しかしその非課税枠の4,000円については、食事の支給がある場合は金額が変わってしまいます。

例えば900円分の食事を支給する場合は、3,100円が非課税の金額となります。

これは仕方ありませんが、確かに食事代には税金がかからない代わりに、せっかくの非課税枠が減ってしまうことになります。

また気をつけなければならないのは、はじめから非課税枠が適用されず、支給された全額が普通の給与として課税となってしまう場合があります。

それは、

・本来の勤務として行ったもの(宿日直が通常の業務として雇用された従業員など)

・通常の勤務時間に行ったもの(シフトにより夜間の勤務になった場合等)

・代休が与えられるもの(代休は事後の振替のため実質は休日労働)

・名目は宿日直手当でも実質は通常の給与に相当するものが支給されるもの

(平均賃金+割増賃金など)

が該当します。

この場合は、宿直料や日直料は給与として通常通り課税されます。

食事代はあくまでも通常の勤務時間外の勤務であれば課税されません。

まとめると以下の通りとなります。

| 宿直・日直の給与 | 非課税枠 | 食事代 |

| 本来の勤務 | なし | 課税 |

| 通常の勤務時間 | なし | 課税 |

| 代休 | なし | 非課税 |

| 実質通常の給与 | なし | 非課税 |

| 上記以外(通常は許可が必要) | 4,000円-食事代 | 非課税 |

社内行事(忘年会、打ち上げ、懇親会等)

忘年会等の社内行事で、一般的に行われている会食等の費用は福利厚生費となり、給与課税されません。

これは全ての従業員を対象としていなければならず、特定の者だけの飲食代を負担した場合は給与又は交際費となる可能性が高いです。

ただ結果的に参加しなかった従業員がある程度いてもかまいません。

また大きい組織であれば部署ごとに行うことは当然なので、これも問題ありません。

このような行事ではビンゴゲームなどを行い景品を渡す場合もありますが、常識の範囲内であれば給与とはなりません。

なお大きい組織であれば、本店と支店で違う行事を行うこともあります。

このような場合は、一般的に行われているものであれば福利厚生費となります。

深夜勤務者

深夜勤務者に対しては1回につき300円までの金額(定額)であれば給与課税されないという個別通達があります。

しかしこれは食事の支給が困難な場合に限定されています。

今の日本では24時間いつでも食事の調達は可能な地域が多いので注意が必要です。

必ず給与課税されないというわけではありません。

交際費の検討

以上のように飲食代を福利厚生費等で処理できれば何も問題ありません。

しかしそれが難しいときは交際費で処理できるかを考えることになります。

そこで交際費として計上するための対策としては、

①「たまに」「ある程度」ぐらいであれば社内交際費としてわざわざ課税しない可能性もあります。ただ役員だけで飲食した、という場合は厳しいので一般従業員を含めた方がいいでしょう。

全従業員を対象としていなくても交際費で通る場合もあります。

しかし給与との境目はあいまいなので注意が必要です。

確かに社内での特定の者への飲食の提供は交際費に該当するという判例

(最高裁平成6年2月8日判決)

もありますが、前提条件が違えば結果が違うことになる場合もあります。

必ず交際費になる保障があるわけではないので油断できません。

②外部の人がいれば完全に交際費となります。

この外部の人とは範囲が広いので、取引先でなくても業務に関連がある人であればかまいません。

(従業員の家族などではなく、これから取引をする可能性がある完全に外部の方など)

そのように考えれば、かなりのケースが交際費として使える可能性があるはずです。

もっとも業務に関連する証拠の提示は求められるので、詳細を聞かれてもいいように業務資料を残しておく必要があります。

③また外部の人との飲食代である交際費は、一人当たり5,000円までは交際費に含めないことにしてもいいことになっています。(法人の場合)

ただし参加人数や相手の氏名などの記録をとっておく必要があります。

しかし中小企業であれば800万までは損金算入されるので、特に交際費が多くなければこの5,000円の規定はあまり気にしなくてもいいと思います。