柏市に在住の方が、柏で事業を始めるケースを例にして、手続きの概要をまとめています。

ただし全てのケースには対応していないので、ご参考に留めて頂くようお願いします。

また電子申請等をしないものとして記載しています。

届出書の控えについて

通常は各届出書を提出しても控えを発行してもらえません。

よって2通の同じ届出書を用意し、1通は収受した印を押してもらって返却を受けることが一般的です。

※複写式など届出用紙に控えが付いている場合は用意する必要はありません。

営業許認可

事業によっては許認可が必要となる場合もあります。

その種類は多岐に渡るので詳細はここでは省きますが、注意を要します。

(例)

・美容業、理容業、飲食店、クリーニング店等・・・柏市保健所

・中古品販売業等・・・柏警察署

2つの申告方法

個人事業や法人など事業をされている方は、自分で所得(利益)や納税額を計算して税務署へ申告する必要があります。

しかしその方法は2種類あり、選べるようになっています。

白色申告と青色申告と言います。

詳細は省きますが、実質的には青色申告の選択が必須と考えて差し支えありません。

よってその前提で解説しています。

個人事業を始める場合

基本的な税務届出書

「個人事業の開業・廃業等届出書」を柏税務署へ提出します。

提出期限は事業開始日から1ヶ月以内で、添付書類は特にありません。

また「所得税の青色申告承認申請書」も併せて柏税務署へ提出します。

提出期限は事業開始日から2ヶ月以内で、添付書類は特にありません。

ただし、

・事業開始が1月1日~15日の場合

・白色申告から青色申告に変更する場合

はその年の3月15日が提出期限となります。

また相続により事業を承継した場合は一定の提出期限があります。

以上の2つの国税に関する提出書類はセットで提出することが基本です。

地方税については「個人事業開始等の報告書」を柏県税事務所へ提出します。

提出期限は事業開始後できるだけ早めに提出し、添付書類は特にありません。

補足

他にも棚卸資産、減価償却資産などに関する届出書もありますが必須ではありません。ここでは省きます。

事業所税についても該当するケースが少ないので省きます。

法人を設立する場合

登記に関する手続き

定款の認証は千葉県内の公証人役場で受けます。

通常は柏公証役場を利用します。

登記の申請は千葉地方法務局で行います。

なお登記に関する手続きは通常は専門家へ依頼することが一般的なので、詳細はここでは省きます。

基本的な税務届出書

「法人設立届出書」を柏税務署へ提出します。

提出期限は設立の日以後2月以内で、添付書類は基本的には

①定款のコピー

②履歴事項全部証明書(登記簿謄本)となります。

また「青色申告の承認申請書」も併せて柏税務署へ提出します。

提出期限は設立の日以後3ヶ月以内(決算日の方が早い場合は決算日)で、添付書類は特にありません。

以上の2つの国税に関する提出書類はセットで提出することが基本です。

地方税については、「法人の設立等報告書」を柏県税事務所へ提出します。

提出期限は設立の日以後1ヶ月以内で、添付書類は上記の①と②になります。

さらに「法人設立異動申告書」を柏市役所へ提出します。

提出期限は設立の日以後30日以内で、添付書類は上記の①と②になります。

履歴事項全部証明書(登記簿謄本)について

千葉地方法務局柏支局で取得することができます。(1通600円)

履歴事項全部証明書の提出については、税務関係の届出はコピーの提出でも済む場合が多いのですが、社会保険・労働保険関係の届出はコピー不可の場合が多いので注意が必要です。(ただし希望すれば返却してもらえる場合もあります。)

補足

他にも棚卸資産、減価償却資産などに関する届出書もありますが必須ではありません。ここでは省きます。

事業所税についても該当するケースが少ないので省きます。

消費税に関する届出について(個人事業・法人)

課税事業者を選択する場合は「消費税課税事業者選択届出書」、

課税事業者に該当することになった場合は「消費税課税事業者届出書(特定期間用)」、

簡易課税を選択する場合は「消費税簡易課税制度選択届出書」、

などの届出書を柏税務署に提出します。

事業を開始した直後では、消費税に関する届出は必要がない場合も多くあります。

しかし専門的な判断を必要とする場合もあるので、実際には税理士に相談することが最も確実であると言えます。

従業者に関する手続き(個人事業・法人)

給与を支払う人を初めて雇った場合の各届出についてまとめています。

基本的な税務届出書

「給与支払事務所等の開設届出書」を柏税務署へ提出します。

提出期限は雇用した日から1ヶ月以内で、添付書類は特にありません。

なおこの届出は個人事業の場合は、開業届に給与を支払う旨の記載をしていれば提出不要です。

ただ実務上は提出する場合もあります。

(参考)国税庁ホームページ

また「源泉所得税納期特例承認申請書」も併せて柏税務署へ提出します。

提出の翌月から適用となり、添付書類は特にありません。

この申請書は給与の支給対象者が常時10人未満でなければ提出できませんが、上記の2つの提出書類はセットで提出することが基本です。

個人事業で同一生計の家族を雇う場合

「青色事業専従者給与に関する届出書」を柏税務署へ提出します。

提出期限は雇用した日から2ヶ月以内で、添付書類は必要がない場合が多いです。

ただし雇用した日が1月1日~15日の場合は、その年の3月15日が提出期限となります。

なお青色事業専従者とは、次の全ての要件を満たす人を言います。

・同一生計親族

・その年中に15才以上になること

・6ヶ月を超えてその事業に従事すること(中途雇用の場合は残り期間の半分を超えて従事)

労災保険の加入について

※一般的なケースを想定しています。(建設業以外)

「労働保険保険関係成立届」を柏労働基準監督署へ提出します。

提出期限は雇用した日から10日以内で、添付書類は基本的には履歴事項全部証明書となります。

また「労働保険概算保険料申告書」も併せて柏労働基準監督署へ提出します。

提出期限は雇用した日から50日以内で、添付書類は特にありません。

上記の2つの提出書類はセットで提出することが基本です。

なお申告した労働保険料を忘れずに納付する必要があります。(雇用した日から50日以内)

雇用保険の加入について

「雇用保険適用事業所設置届」をハローワーク松戸へ提出します。

提出期限は雇用した日から10日以内で、

添付書類は基本的には

①法人は履歴事項全部証明書、個人は事業主の住民票

②労働保険保険関係成立届の控えのコピー

③労働保険概算保険料申告書の控えのコピー

となります。

また「雇用保険被保険者資格取得届」も併せてハローワーク松戸へ提出します。

提出期限は雇用した月の翌月10日で、添付書類は特にありません。

ただし雇用保険被保険者番号が不明であれば履歴書のコピーを添付します。

上記の2つの提出書類はセットで提出することが基本です。

社会保険(健康保険・厚生年金)の加入について

※協会けんぽの健康保険に加入することを想定しています。

「健康保険・厚生年金保険新規適用届」を松戸年金事務所へ提出します。

提出期限は適用事業所となった日から5日以内で、

添付書類は法人は履歴事項全部証明書、個人は事業主の世帯全員の住民票等となります。

また「健康保険・厚生年金保険被保険者資格取得届」も併せて松戸年金事務所へ提出します。

提出期限は雇用(役員含む)した日から5日以内で、添付書類は基本的には特にありません。

ただし雇用した日から60日経過後に提出する場合は、賃金台帳などの書類が必要となります。

「保険料口座振替納付申出書」は任意ですが、出しておいた方が便利です。

事前に年金事務所で受取り、金融機関で確認印をもらう必要があります。

上記の3つの提出書類はセットで提出することが基本です。

また加入する方のご家族の状況により、

「健康保険被扶養者届(国民年金第3号被保険者資格取得届)」

を提出する場合もあります。

一定の添付書類が必要となる場合があります。

この届出も、60日経過後に提出する場合は追加の資料を提出する必要があります。

補足

その他必要に応じて「就業規則」、「36協定届」などの書類を提出する場合があります。

また国民健康保険は自分で脱退の届出をすることが必要です。

労働保険・社会保険の適用と負担金額

労災保険(特別加入を除く)

【事業の判定】

一定の農林水産業を除き、労働者を雇っている事業では加入する必要があります。

【対象者の判定】

労働基準法上の労働者が適用対象となります。役員は対象となりません。

なお一人一人が加入する手続きはありません。まとめて保険料を支払えば手続きは完了します。

【事業者負担額】

(例)飲食店:0.35% 年間の賃金総額600万円→年21,000円の負担

雇用保険

【事業の判定】

基本的に労働者を雇っている事業では加入する必要があります。

【対象者の判定】

正社員の方は加入義務があります。役員は対象とはなりません。

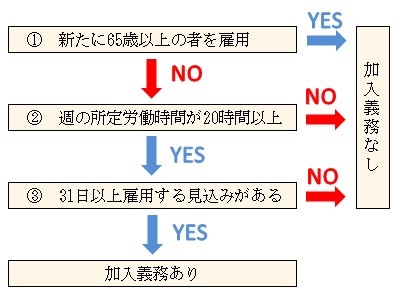

判断に迷いやすいパート・アルバイトの方は次のフローチャートをご利用下さい。

【事業者負担額】

(例)一般の事業(建設業等以外):0.85% 年間の賃金総額600万円→年51,000円の負担

社会保険(健康保険・厚生年金)

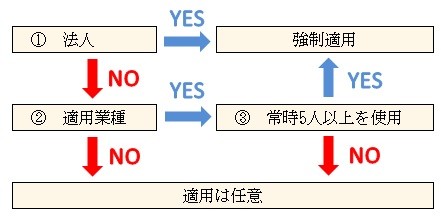

【事業の判定】

※事業所の適用判定フローチャート

※法人であれば強制適用となります。

また個人事業の適用業種には、多くの事業が該当します。

むしろ適用業種とはならない(NOとなる)非適用業種に該当するかに注意します。

(非適用業種 ※個人事業)

・農林水産畜産業

・理容、美容業

・興行事業(映画制作、演劇等)

・接客娯楽業(旅館、飲食店等)

・法務業(弁護士、税理士等)

・宗教関係(寺院、教会等)

などの業種は任意の適用となります。

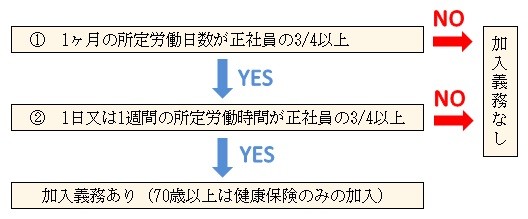

【対象者の判定】

正社員と役員の方にも加入義務があります。

判断に迷いやすいパート・アルバイトの方は次のフローチャートをご利用下さい。

※被保険者が501人以上の事業所に勤務している場合は別の要件もあります。

※臨時的に雇用される方は別の取扱いとなります。

【事業者負担額】

およそ13.5%~プラス数% (例)標準報酬月額36万円→月額およそ48,000円~の負担

※低い給与、高い給与では当てはまらない場合もあります。